- 签证

-

全球签证

-

美国生活

-

美国

- 当前位置

美国信托种类及其税务特点

2019/08/15

来源:http://www.acius.org

编辑:Administrator

{#CustomizeTitleInfoBar}

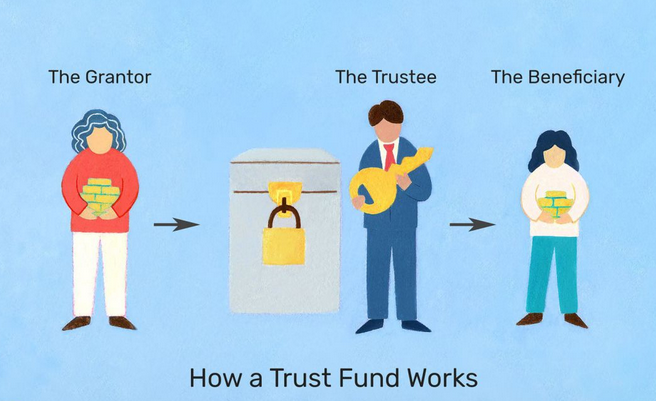

信托是美国常见的一种理财方式,具体指委托人(Trustor)基于对受托人的信任(Trustee)的信任,将其财产权委托给受托人,由受托人按委托人的意愿以自己的名义,为受益人(Beneficiary)的利益或特定目的,进行管理的行为。

和中国的信托理财产品不同,美国信托本身是一种法律构造,不涉及投资性,其回报率来自于信托内资产的回报率。

美国信托需要有专业律师协助申请设立,设立成功后,将被作为美国资产对待,受法律的监督和保护。

信托根据其不同功用(个人、公司、慈善),划分方式有很多,从个人资产的赠与和继承的角度,我们通常需要讨论可变更信托(Revocable

Trust)和不可变更信托(Irrevocable Trust),由于委托人对于资产的控制力不同,这两种信托具有不同的法律和税务特点:

可变更信托

定义:

也叫生前可变更信托,顾名思义,就是信托设立后,委托人仍可以根据个人意愿修改、调整、甚至废除整个信托。可变更信托的受益人和委托人可以为同一人。由于委托人并未完全失去对财产的掌控权,所以可变更信托也可以视为个人财产的一部分。

优点:

1、简化程序、保护隐私

可变更信托不受遗嘱认证限制。由于遗嘱认证过程长且程序繁琐,还需要披露设立人全球范围内的所有资产,因此耗时、耗钱、伤害隐私。通过可变更信托传承财产则可以避免遗嘱认证。

2、一定程度上阻碍债权人

委托人将资产放入信托后,资产受到信托框架的法律保护。若委托人的债权人前来追讨债务,需向法院申请打开信托,这一过程不仅耗时长且债权人需要花费一笔额外的打开信托的费用。

限制:

1、由于资产所有权未发生转移,可变更信托没有办法起到完全的资产保护作用。

2、若委托人所属国具有遗产税,则可变更信托内的资产无法避免遗产税。

不可变更信托

定义:

不可变更信托一旦被设立就不能被撤销,委托人将完全失去对于财产的控制权。如果委托人想要对其中的条款进行调整,则需要委托人、受托人和受益人三方共同同意的前提下,才能做出一定的修改。

优点:

1、免除遗产税

在这种结构中,委托人完全放弃了对财产的所有权,所以当财产传给受益人时也就不需要缴纳遗产税了。不过委托人仍需要按照资产的市值缴纳赠与税。

2、财产保护

由于资产的所有权发生了转变,不可变更信托起到了一定的债务、法律隔离的作用。不过,若委托人以非法资产设立信托,则信托无效,仍不能实现财产保护。

3、帮助后代理财

为了防止后代肆意挥霍,有些委托人会为受益人获得资产设置年龄限制,或分批继承。有些州支持永续的不可变更信托,不少家族通过这种结构实现了财产的永续多代传承。

限制:

1、结构不灵活,不容易变更,因此委托人在设立时需要多方考量。

2、不可变更信托可以一定程度上规避遗产税,但不能完全规避赠与税和所得税。

3、信托不能改变委托人的税务身份,如美国税务居民和非美国税务居民面临的遗产税和终身免税额不同,信托的免税效用也不同。

投资人如希望通过信托持有资产,需要充分考虑自己的需求和身份,选择适合自己的方式。